آموزش تهیه صورتهای مالی اساسی

در این مقاله قصد داریم به چگونگی تهیه صورت های مالی بپردازیم.

این نوشتار کمک می کند تا شما به یک درک اولیه از اینکه چطور صورت های اساسی حسابداری را مطالعه کنید ، دست پیدا کنید. هم چنین برای کسب و کارهایی که قصد ثبت شرکت دارند.

دقیقا مانند یک کلاس آموزش CPR که شما فرا می گیرید چگونه مراحل اجرایی و پایه یک احیا قلبی ، ریوی را انجام دهید.

این نوشتار نیز چگونگی خواندن و مطالعه بخش های اساسی صورت های مالی را شرح می نماید.

البته قصد ما اصلا این نیست که از شما یک حسابدار بسازیم Tبلکه تنها در این سطح که :

شما اعتماد به نفس یابید که قادر به مطالعه مجموعه ای از صورت های مالی هستید و نسبت به آنها حس فهم و آگاهی داشته باشید.

حال با هم نگاهی گذرا بر مجموعه صورت های مالی می اندازیم :

« پول را نشان می دهد »

به زبان ساده تر کاری که در اصل صورت های مالی برای ما انجام می دهد ، این است که آنها به شما پول را نشان می دهند.

اینکه پول یک شرکت از کجا آمده است، در چه محلی خرج شده است و الان کجاست.

چهار صورت مالی اساسی وجود دارد که عبارتند از:

1-ترازنامه

2-صورت سود و زیان

3- صورت جریان وجه نقد

4- صورت سود و زیان جامع

ترازنامه نشان می دهد که در یک زمان معین چه چیزهایی را مالک است یا چه مقدار بدهی دارد.

صورت سود و زیان به ما نشان میدهد چطور و چه مقدار پول در یک دوره زمانی در واحد اقتصادی بدست آمده و خرج شده است.

صورت جریان وجه نقد نشان دهنده تبادل و مبادله پول بین یک شرکت و جهان خارج نیز در یک دوره مالی می باشد.

چهارمین صورت مالی اساسی صورت سود و زیان جامع می باشد.

که نشان دهنده تغییرات در منافع صاحبان سرمایه در یک دوره زمانی می باشد.

حال ، اولین صورت مالی اساسی ، ترازنامه ، را با جزئیات بیشتر مرور می کنیم :

یک ترازنامه اطلاعات جزئی درباره ی دارایی ها ، بدهی ها و حقوق صاحبان سرمایه یک واحد اقتصادی را در اختیار ما قرار می دهد.

دارایی ها ، چیزهایی است که یک واحد اقتصادی مالک آنهاست و دارای ارزش می باشد.

این بدان معنی است که آنها میتوانند فروخته شوند یا اینکه در رابطه با تولید کالاها و خدمات استفاده شوند و در نهایت آنها به فروش رسند.

دارایی ها شامل موجودی های فیزیکی مانند زمین ، موجودی کالا و تجهیزات می باشد.

همچنین موجودی هایی که غیر قابل مشهود هستند ولی با این وجود دارای ارزش می باشند .

مانند: علائم تجاری ، حق الامتیازها و … را نیز در بر می گیرد.

همینطور وجوه نقد نیز جز دارایی ها می باشند.

بدهی ها ، مقدارهایی از پول هستند که یک شرکت متعهد به پرداخت آنها به دیگران هستند .

این بدهی ها می تواند شامل انوع تعهدات باشد.

مانند:

- پولی که از یک بانک برای شروع یک کار تولیدی وام می گیرید

- اجاره برای استفاده از یک ساختمان

- پولی که قرض می گیرید برای تولیدکنندگان مواد

- لیست حقوق پرداختی به کارکنان و …

بدهی ها همچنین شامل تعهداتی برای ارائه کالا و خدمات به مشتریان در آینده نیز می باشد.

حقوق صاحبان سهام ، گاهی حقوق صاحبان سرمایه یا ارزش خالص نیز خوانده می شود.

حقوق صاحبان سرمایه مقدار وجهی است که بعد از فروش تمام دارایی ها و پرداخت تمام بدهی ها برای صاحبان سرمایه باقی می ماند.

فرمول زیر خلاصه مواردی است که ترازنامه بر اساس آن تهیه می شود :

دارایی ها = بدهی ها + سرمایه

تراز نامه دیک واحد اقتصادی ، معادله نشان داده شده در بالا را تهیه می نماید.

به این شکل که در سمت راست ترازنامه لیست دارایی های شرکت

و در طرف چپ ترازنامه لیست بدهی ها و حقوق صاحبان سرمایه شرکت .

در بعضی موارد در ترازنامه لیست دارایی ها در قسمت بالایی و بعد از آن بدهی ها و حقوق صاحبان سرمایه در پایین آن لیست می شود.

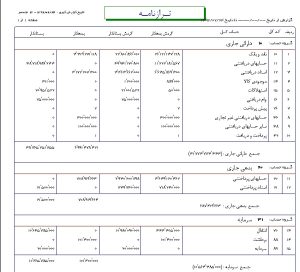

دقیقا آنچه که در نرم افزار حسابداری پارمیس ملاحظه می کنید:

دارایی ها اساسا بر مبنا و میزان اینکه تا چه حد قابل تبدیل به وجه نقد هستند لیست می شوند.

دارایی های جاری : دارایی های هستند که یک شرکت انتظار دارد در طی یک دوره مالی به وجه نقد تبدیل شوند.

موجودی کالا یک نمونه خوب از دارایی های جاری است.

بیشتر شرکتها و واحدهای اقتصادی انتظار دارند که موجودی کالای آنها در طی یک دوره مالی فروخته شوند.

دارایی های غیر جاری: داراییهایی هستند که شرکت انتظاری برای تبدیل شدن آنها به وجه نقد در طی یک دوره مالی را ندارد.

یا به عبارت دیگر اینگونه انتظار دارند که در مدت زمان طولانی تری به وجه نقد تبدیل شوند.

دارایی های غیر جاری شامل دارایی های ثابت می باشد.

دارایی های ثابت دارایی هایی هستند که برای عملیات جاری شرکت استفاده می شوند اما برای فروش در نظر گرفته نمی شوند.

مانند ماشین آلات ، اثاثه اداری و سایر اموال .

بدهی ها معمولا بر اساس تاریخ موعدشان لیست می شوند.

بدهی ها تحت دو عنوان جاری و بلند مدت طبقه بندی می شوند.

بدهی های جاری : بدهی هایی هستند که شرکت انتظار به پرداخت آنها تا پایان دوره مالی را دارد.

و بدهی های بلند مدت : بدهی هایی هستند که ناشی از تعهداتی است که در بیش از یک دوره مالی انتظار برای پرداخت آنها وجود دارد.

حقوق صاحبان سرمایه برابر است با:

سرمایه گذاری سهامداران و سرمایه گذاران در شرکت بعلاوه عایدات و سود شرکت منهای ضررو زیانهای واحد اقتصادی.

بعضی اوقات واحدهای قتصادی اقدام به توزیع سود و درآمد به جای حفظ و نگهداشت آن می کنند به این عملیات تقسیم سود گفته می شود.

ترازنامه یک تصویر لحظه ای از دارای ها ، بدهی ها و حقوق صاحبان سرمایه شرکت در پایان دوره مالی می باشد.

ترازنامه جریان ورود و خروج حسابها را در طی دوره مالی نشان نمی دهد.

صورت سود و زیان :

صورت سود و زیان گزارشی است که درآمد بدست آمده برای شرکت در طی یک دوره زمانی مشخص را نشان می دهد.

(معمولا دوره زمانی یک سال یا بعضی بخشهایی از یک سال مالی ).

همچنین صورت سود و زیان بهای تمام شده و هزینه تحمل شده برای کسب درآمد را نیز نشان می دهد.

آخرین خط صورت سود و زیان معمولا نشان دهنده سود یا زیان خالص می باشد.

سود یا زیان خالص نشان دهنده عایدات کسب شده یا زیان حاصل شده در طی دوره مالی می باشد.

صورتحساب سود و زیان سودی که برای هر واحد سهام بدست آمده را نیز نشان می دهد.

این محاسبات به ما می گوید که شما بابت مقدار سهامتان چه مقدار عایدات خواهید داشت اگر شرکت تصمیم به تقسیم کامل سود خالص دوره مالی بگیرد.

( شرکتها در بیشتر موارد هیچ وقت تمام عایدات خود را تقسیم نمی کنند.

معمولا آنها سود بدست آمده را مجدد در تجارت و کار خود مجددا سرمایه گذاری می کنند.)

برای فهمیدن و درک این موضوع که صورتحساب سود و زیان چگونه تهیه می شود ، مانند بالا رفتن از تعدادی پله فکر کنید.

شما در ابتدا و بالای صورتحساب سود و زیان ، با جمع مقدار کل فروش در طی دوره مالی آغاز می کنید.

بعد یک پله پایین تر شما مبلغی معین از هزینه های اجرایی یا بهای تمام شده تحمل شده برای کسب درآمد را مشاهده می کنید.

در بالای صورتحساب سود وزیان جمع مقدار پولی که بابت فروش خدمات یا کالا بدست آمده نشان داده می شود

که به آن درآمد یا فروش ناخالص گفته می شود.

ناخالص خوانده می شود به این دلیل که هنوز هزینه ها از آن کسر نشده است.

خط بعدی پولی است که شرکت انتظار جمع آوری یا بدست آوردن آن را روی فروشهای خاصی ندارد .

این امر می تواند به عنوان مثال برای تخفیف یا برگشت از فروش باشد.

و زمانی که شما برگشت از فروش و تخفیفات را از درآمد ناخالص کم می کنید.

شما به درآمد یا فروش خالص واحد اقتصادی دست پیدا می کنید.

همانطور که به خطوط پایین تر صورتحساب سود و زیان نگاه می اندازیم

،به انواع مختلفی از هزینه های اجرایی واحد اقتصادی می رسیم.

حال این هزینه ها در جایگاههای مختلفی بیان می شود.

هزینه هایی که دقیقا بعد از فروش خالص تحت عنوان بهای تمام شده کالای فروش رفته بیان می شود هزینه هایی است که واحد اقتصادی دقیقا برای تحصیل کالا یا خدمات در طی دوره مالی تحمل کرده است.

بعد از اینکه بهای تمام شده کالای فروش رفته از فروش خالص کسر گردید ، سود ناخالص حاصل می شود.

از این جهت سود ناخالص خوانده می شود که هزینه های مشخصی در سیستم وجود دارند که هنوز از این سود کسر نگردیده اند.

بنابراین بخش بعدی صورتحساب سود و زیان مربوط به هزینه های غیر عملیاتی واحد اقتصادی می شود.

مانند :

هزینه استهلاک ، هزینه حقوق کارمندان و..

این هزینه ها با هزینه های مربوط به بهای تمام شده کالای فروش رفته بیان می گردد .

چرا که این هزینه ها را دقیقا نمی توان با بهای تمام شده کالای تولید شده یا خدمات ارائه شده لینک کرد و ارتباط داد.

بعد از هزینه ها نوبت به درآمدهای غیر عملیاتی و هزینه مالیات می رسد.

که در بخش بعدی صورتحساب سود و زیان بیان می شود.

سرانجام بعد از این دو مورد به سود یا زیان خالص می رسیم.

سود یا زیان خالص مقدار پولی را که واحد اقتصادی در طی دوره مالی کسب کرده یا اینکه از دست داده را نشان می دهد.

اینکه آیا واحد اقتصادی سود داشته یا زیان ؟؟؟

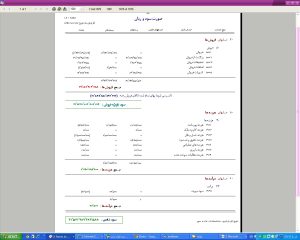

یک نمونه از صورتحساب سود و زیان در نرم افزار حسابداری پارمیس به قرار زیر می باشد.

که مواردی که در بالا شرح داده شد را در آن می بینیم :

چگونگی بدست آوردن سود هر سهم یا eps :

بیشتر صورتحسابهای سود و زیان شامل محاسبه سود هر سهم می باشند.

این محاسبه به ما نشان می دهد که هر سهم مالکان سهام چقدر عایدی دارد،

در صورتی که مالکان تصمیم به تقسیم کامل سود بگیرند.

محاسبه سود هر سهم هم به این طریق صورت می گیرد که :

کل عایدی یا همان سود خالص واحد اقتصادی را بر تعداد سهام سهامداران تقسیم می کنند.

صورت جریان وجه نقد :

هدف اصلی صورت جریان وجه نقد ارائه اطلاعات در رابطه با جریانهای ورودی و خروجی وجه نقد طی دوره مالی می باشد.

صورت جریان وجه نقد باید اطلاعاتی در رابطه با

فعالیتهای عملیاتی

بازده سرمایه گذاری و سود پرداختی بابت تامین مالی

مالیات بر درآمد

فعالیتهای سرمایه گذاری

و فعالیتهای تامین مالی

ارائه نماید.

ورودی های وجه نقد و خروجی های آن در قالب

فعالیتهای عملیاتی

بازده سرمایه گذاری ها

و سود پرداختی بابت تامین مالی

مالیات بر در آمد

فعالیتهای سرمایه گذاری

و فعالیتهای تامین مالی

طبقه بندی می شوند.

فعالیتهای عملیاتی به فعالیتهای اصلی درآمد شرکت مرتبط است.

عموما جریان های نقدی ناشی از فعالیتهای عملیاتی اثرات نقدی مبادلات و رومدادهای اقتصادی هستند که در تعیین سود عملیاتی لحاظ می شوند.

بازده سرمایه گذاریها و سود پرداختی بابت تامین مالی ، دربرگیرنده دریافتهای حاصل از مالکیت سرمایه گذاریها و نیز پرداختهای انجام شده به تامین کنندگان منابع مالی است.

مالیات بر در آمد تنها منحصر به جریان های نقدی مربوط به درآمد مشمول مالیات می باشد.

فعالیتهای سرمایه گذاری شامل اعطای وام و وصولیهای اقساط آن ، خرید و فروش دارائیهای ثابتی که انتظار می رود سالها برای شرکت درآمد کسب نمایند و خرید و فروش اوراق بهادار می باشد.

فعالیتهای تامین مالی نیز شامل استقراض وجه نقد از اعتبار دهندگان و باز پرداخت مبالغ استقراض شده و دریافت منابع از مالکان و بازگشت سرمایه گذاری آنها می باشد.

در ارائه جریان های نقدی رعایت ترتیب سرفصل های فوق و نیز ارائه جمع جریانهای نقدی منعکس شده در هر سرفصل و جمع کل جریان های نقدی از سرفصل فعالیتهای تامین مالی ضرورت دارد.

صورت جریان وجه نقد باید شامل تطبیق مانده اول دوره و پایان دوره وجه نقد باشد.

صورت سود وزیان جامع :

اگر تمام درآمدها و هزینه ها در محاسبه سود خالص لحاظ شود ، سود خالص و سود جامع با هم برابر خواهد بود.

اما برخی اقلام درآمد یا هزینه به جای اینکه بخشی از سود خالص را تشکیل دهد مستقیما در حقوق صاحبان سرمایه گزارش می شود

و بدین دلیل نیاز به صورت سود و زیان جامع احساس می گردد.

سود جامع شامل سود خالص و تمام درآمدها و هزینه هایی است که در سود جامع لحاظ ولی از شمول در سود خالص مستثنی می گردد.

صورت سود و زیان جامع باید موارد زیر را به ترتیب نشان دهد :

سود یا زیان خالص دوره طبق صورت سود و زیان

سایر درآمدها و هزینه های شناسایی شده به تفکیک :

نمونه هایی از این قبیل درآمدها و هزینه ها عبارتند از :

- درآمدها و هزینه های ناشی از تجدید ارزیابی داراییهای ثابت مشهود

- مبلغ تجدید ارزیابی سرمایه گذاریها که تحت عنوان دارایی غیرجاری طبقه بندی می شوند.

- تمامی تفاوتهای تسعیر ارز حاصله در واحدهای مستقل خارجی

- درآمدها و هزینه هایی که طبق استانداردهای حسابداری و به استناد قوانین آمره مستقیما در حقوق صاحبان سرمایه منظور می گردد.

تعدیلات سنواتی

هر گاه اجزای صورت سود و زیان جامع محدود به سود یا زیان خالص دوره و تعدیلات سنواتی آن باشد .

ارائه صورت سود و زیان جامع ضرورتی ندارد .

در چنین حالتی باید در یادداشتی ذیل صورت سود و زیان دوره ، عدم لزوم ارائه صورت سود و زیان جامع افشا می شود.

بدین ترتیب و در این نوشتار سعی شد تا شناختی کلی و در حد معرفی و آشنایی با اجزای اصلی صورت های مالی صورت بگیرد.

صورت های مالی اساسی نتیجه عملکرد و فعالیتهای مالی یک واحد اقتصادی می باشد

که برای اطلاع استفاده کنندگان از این صورت ها در پیان هر دوره مالی تهیه و ارائه می شود.

شرکت آوا حساب توس با داشتن کادری مجرب و کارشناسان مالیاتی خود

شما را در امور مالیاتی و تهیه صورت های مالی همراهی می کنند.

جهت مشاوره رایگان و کسب اطلاعات بیشتر با شماره های زیر تماس حاصل فرمایید.

09154422149 05136024422

بروزرسانی شده در تاریخ 1404/02/11 ساعت 10:41